车企电池之争 其实也是一场生存之战!

去年以来,全球汽车行业遭遇了史无前例的电池荒,这个问题到现在都没有解决。

想要电池?可以,得靠“抢”,得看动力电池厂家的“脸色”,得加价,加价也不一定能抢到。

一些车企掀桌子不干了,他们开始逃离电池巨头宁德时代,拉拢有潜力的动力电池公司,拓展新的“朋友圈”。一些原本是电池行业的小老弟,开始积极抢夺订单,适时抱紧大腿。

在塑料姐妹横行霸道的今天,这种联盟和合作,并不是一场出于友谊的双向奔赴,更多是出于商业利益。

对于车企来说,电池之争,其实也是一场生存之战。选择用什么样的电池,选用谁家的电池,极大程度上影响了车企卖车的数量、推出新车的速度,甚至抢占市场的快慢。

而动力电池厂商的装机量、市占率,与其合作车企的销量有着密不可分的关系。一家车企巨头的电池订单,有可能带动一个电池厂的崛起。

造车江湖,水面之上是技术之争,产品力之争,但在水面之下,考验的是车企对供应链的把控能力。

现在,当红的造车新势力和实力深厚的自主品牌,背后都站着哪些电池厂?这些主机厂的朋友圈里又躺着哪些电池供应商?深途对此进行了一一盘点。

而理清楚主机厂与动力电池厂的供应关系,其实也就看清了大半个造车江湖的竞争格局。

特斯拉——电池巨头的竞技场

特斯拉作为全球市值最高的新能源车企,在动力电池赛道上,有着举足轻重的地位。

特斯拉追求极致效率和性价比,因此在挑选电池供应伙伴上,也是优中选优。目前,它官宣的电池供应商有三家,分别是松下、LG新能源和宁德时代。

资料来源 / 工信部、公开报道

早期,特斯拉的电池供应商只有松下一家。二者曾深度绑定,有过一段蜜月期。2017年,松下联合特斯拉推出21700锂电池。这款电池相较于18650电池,单体容量提升35%,能量密度提升了20%,系统售价下降约9%。特斯拉CEO马斯克为此赞不绝口。

但是松下的电池产能逐渐跟不上特斯拉的需求,进入中国市场后,特斯拉又筛选出了两个供应商,一是LG新能源,二是宁德时代。

目前,松下主要负责美国市场,LG新能源、宁德时代则为上海工厂供应电池。LG新能源、宁德时代也各有分工,LG新能源主要给特斯拉提供三元锂电池,对应的是长续航版和高性能版车型,属于高端系列,宁德时代主要提供磷酸铁锂电池,对应的是标准续航版车型。

对于宁王来说,特斯拉的订单,关乎生死。2021年,国产特斯拉装机量占宁德时代国内装机量的20%左右,特斯拉是宁德时代的第一大客户。

但从目前市场上传递的信息来看,特斯拉有意削弱宁德时代的供货份额,并引入宁德时代的另一大竞争对手——比亚迪作为新的电池供应商。比亚迪也是国内动力电池行业的巨头,2021年,这家公司的电池装机量在全国排名第二。

马斯克在2021年7月份财报发布会中表态,特斯拉未来将会逐步转向采用磷酸锂铁电池的方案,从电池构成上来看,未来三分之二的特斯拉汽车将使用磷酸铁锂。

相比于宁德时代,比亚迪在磷酸铁锂电池上更占有优势。最近,比亚迪高管在接受某媒体的采访时,表示比亚迪将为特斯拉提供电池产品。不过,这一事件,特斯拉方面回应:“我们没有听说过这个消息”。电池行业的消息真真假假,但这些传言也确实释放出一个信号——宁德时代有些危险了。

除了扶持多个供应商外,特斯拉也在积极地研发电池技术。特斯拉自2019年收购Maxwell后,利用其干电极专利自研4680大圆柱动力电池,2022年量产车辆已经开始交付。

一路盘点下来,特斯拉在电池上的战略布局其实非常清晰,那就是“多渠道采购+深度绑定+自研技术”,既能牢牢把握电池行业的话语权,同时也始终占据产业链的利润高地。

但特斯拉能与多家电池厂博弈,且占据上风,靠的还是实力。2021年特斯拉的两款现象级车型Model 3和Model Y在全球各个国家大卖,销量接近100万辆。

巨大的产能需求,也带来了巨额的电池采购订单,这笔订单对于所有的电池厂商来说都是可遇而不可求的。据了解,2021年特斯拉购买宁德时代电芯的总采购金额高达130亿元。也正是有产业规模作为保底,特斯拉才有机会货比三家,同时还能腾出手自研技术,掌握主动权。

造车新势力,背后站着谁?

在国内的造车新势力中,蔚来、小鹏、理想、零跑、哪吒、威马,这几个品牌都已经有量产车型。

而宁德时代的电池,覆盖了以上所有的造车新势力。

资料来源 / 工信部、公司公告、亿欧智库《2022全球新能源汽车动力电池发展研究》

不过,从今年来看,一些二梯队的电池厂也开始挤进了这些新势力的供应链名单中。

在宁德时代2021年的装机量客户排名中,蔚来仅次于特斯拉,是其第二大客户。2021年,蔚来新能源乘用车产量约为9.49万辆,动力电池装机量超6.64GWh,全部由宁德时代提供配套设备。

但到了今年,蔚来的电池供应商中出现了新的合作对象——卫蓝新能源。蔚来计划基于新车ET7,推出单次充电续航1000公里的混合固液电解质电池,这个电池正是由卫蓝提供。除此之外,今年3月有消息称,蔚来已经和比亚迪展开了定点合作,新车将采用比亚迪提供的磷酸铁锂电池。

小鹏是宁德时代2021年的第三大客户。不过,小鹏很早就开始逃离宁德时代了。早在2021年第一季度,小鹏汽车就已经引入了电池二供——亿纬锂能。

但是,缺电池依旧卡住了小鹏汽车的脖子。于是小鹏决定引入新的电池供应商——中创新航。而为了引入这一供应商,小鹏汽车的董事长何小鹏和宁德时代的董事长曾毓群还吵了大一架。

接下来,小鹏还有可能扩大自己的电池供应商名单。有消息传,小鹏的新车G9,会把欣旺达电池纳入A级供应商当中。虽然这一消息没有得到小鹏官方的确认,但是“不把鸡蛋放到一个篮子里”,确实一直都是小鹏的风格。

尽管引入了多家电池供应商,目前宁德时代仍是小鹏的磷酸铁锂电池一供,亿纬锂能是其二供。至于小鹏的三元电池,开源证券在其研报中指出,一供逐步由宁德时代过渡至中创新航,三元的二供同样为亿纬锂能。

目前,理想依旧和宁德时代站在一起。6月23日,宁德时代发布了第三代CTP麒麟电池。新款电池发布后,理想表示明年的新车将装载麒麟电池。

哪吒、零跑早期采用的电池是一些小众电池厂生产的电池,比如天津捷威、华鼎国联、比克之类的电池厂。近几年产能和销量上来了,也用上了宁德时代。不过宁德时代一直以来都不是他们的独家电池供应商。

目前,哪吒的电池供应名单里躺着四家公司:宁德时代、蜂巢能源、瑞浦能源、亿纬锂能。零跑的更多,有五家电池供应商:中创新航、蜂巢能源、瑞浦能源、宁德时代和国轩高科。

值得关注的是,零跑似乎更加依赖二梯队的电池供应。比如在零跑的新车C01上,选择了由中创新航主供电池。

从这些造车新势力的选择中不难看出,第二梯队和第三梯队电池企业已经加速渗透进车企的供应链中。目前跑在前面的是中创新航、蜂巢能源、亿纬锂能这三家。

谁在为自主品牌供应电池?

前面说的都是造车新势力,那么,传统车企的情况如何?

目前,在新能源汽车上有了走量产品的主要是这几家自主品牌:比亚迪、上汽通用五菱、广汽、吉利、长城、长安、北汽、东风。

相比于造车新势力,在自主品牌领域,宁德时代的影响力更大。北汽、东风、吉利更加依赖宁德时代,东风、吉利甚至和宁德时代成立了合资公司。

不过,有两家车企比较特殊——广汽、长安。他们电池的主供方,已经从宁德时代切换到了中创新航。

资料来源:工信部、公司公告、亿欧智库《2022全球新能源汽车动力电池发展研究》

2017年,广汽传祺的首款电动车GE3上市,月销最高达到2000多台,但因为电池供应不足,交付受到影响。有了这样一个教训,广汽就开始寻求扶持第二供货商的路径。这时候还未改名为中创新航的中航锂电,抛出橄榄枝,抓住了机会。到2020年,中创新航取代宁德时代成为广汽新能源的电池第一供应商。

而长安汽车也是发生了同样的故事。2020年前,宁德时代是长安的最大电池供应商,但是2020年后,中创新航在长安汽车上的电池装机量已经超越了宁德时代。

不过,长安汽车的两个新成立的新能源品牌——阿维塔、深蓝,现在都由宁德时代供应电池。这两个新品牌的车还都没有量产交付,如果深蓝和阿维塔在未来车卖得不错,宁德时代在长安的供应比例有可能进一步提升。

相比于长安、广汽,上汽通用五菱的电池供应商阵容非常强大。深途盘点发现,至少有7家电池公司为上汽通用五菱供应电池。电池界的“朋友”够多,也确实保证了上汽通用五菱不缺电池。

与造车新势力不同的是,传统车企财大气粗,他们面对电池荒,除了拉拢更多的电池供应商外,还在自研电池技术,有些车企已经颇有成果。

比亚迪目前是国内新能源乘用车销量最好的车企,它最初是靠电池发家的。如今,比亚迪在电池行业也是装机量排名第二的行业巨头。这家公司的动力电池很大一部分是自产自销,尽管已经开始外供,但是拿到的车企订单不多。

不过,进入2022年,越来越多的主机厂开始对比亚迪的电池产生兴趣。今年3月有媒体爆料,比亚迪旗下弗迪电池将配套蔚来和小米汽车。而且比亚迪也有望打入特斯拉的电池供应链。

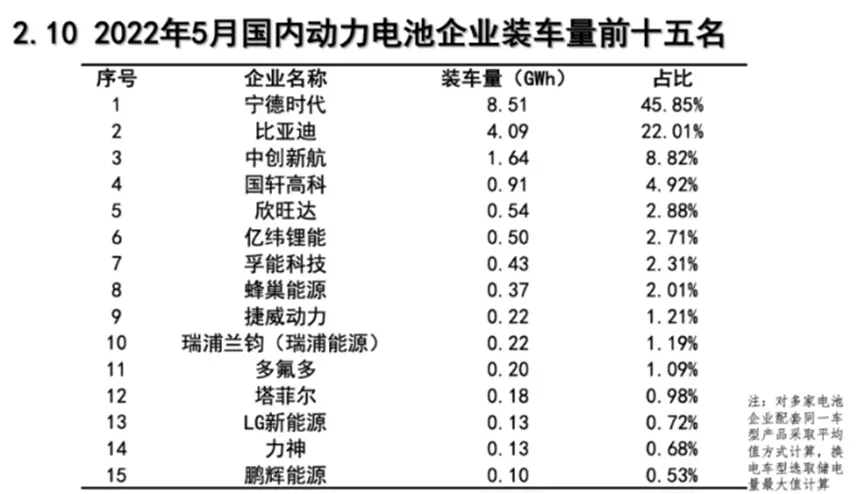

除了比亚迪,长城也在自研电池,在2018年孵化了蜂巢能源。相比于比亚迪来说,蜂巢能源既能对长城内部供货,也能向其他车企供应。在今年5月的国内动力电池企业装车量排名中,蜂巢能源排名第8,成绩还算不错。

至于长城汽车,它的电池供应,一半由宁德时代供应,另一半给了蜂巢能源。

但是,2021年年底,长城也引入了新的供应商——国轩高科。双方确定2022年-2025年期间的交付总电量合计不低于10GWh。如果说,这笔订单的电池全部用于搭载长城汽车旗下新能源车,未来四年可以满足至少16.92万辆、最高27万辆长城新能源车的电池配套需求。

当然,还有一家电池小老弟——欣旺达也值得关注。目前车企中,真正搭载了欣旺达电池的并不多。但是,欣旺达已经获得了蔚来、理想、小鹏、上汽、广汽、东风、吉利在内的各大车企投资,实力不可小觑。未来,在很多汽车品牌上,都有可能看到欣旺达电池的身影。

盘点造车新势力与传统车企的电池供应链,不难看出,“去宁德时代”已经变成了大势所趋。越来越多的主机厂开始引入新的电池供应商。而他们绑定的大多是装机量排名前十的动力电池厂。

在二三梯队电池企业拼命追赶之下,宁德时代的市场份额有下滑之势。去年宁德时代在国内市场份额占到50%以上,到了今年5月,下滑到了45%。宁德时代也开始着急了,于是它的麒麟电池发布后,理想也立马官宣了合作的消息。“宁王”试图昭告天下:我还有大把优质的客户。

从主机厂的供应链选择中,也能看出,这场电池之战,没有绝对的赢家,也没有绝对的敌人和朋友。买卖双方的关系也变得颇为微妙,车企希望电池厂强大,但又不希望它过于强大影响自己,而电池厂希望借助主机厂的力量快速成长,但又希望自己能迅速崛起,掌握主动权。在相互博弈中,敌人也能握手言和,朋友也能反目成仇。

水大鱼大,动力电池赛道正在变得更加宽阔。这场电池行业的混战刚刚打响,好戏才刚刚上演。